美联储转“鸽”

周三,美联储在7月FOMC会议上宣布:再度加息75基点,将联邦基金利率升至2.25~2.5%,

75bp如期而至,美股却出现大涨、美债收益率下跌,这一幕如此熟悉。没错,5、6月议息会议也是类似的情形。

这是美联储过去40年来,首次出现连续加息75个基点的情况。客观而言,美联储已经足够激进,但市场又为何拿了“降息”剧本?

其实市场之所以反应积极,主要有两个原因:一是此次的加息幅度完全在预期之内——在会议前市场对“加息75基点”就已经形成共识;

二是美联储主席鲍威尔在会后的新闻发布会上发出暗示:接下来有可能放慢加息。

Powell: It likely will become appropriate to slow the pace of increases.

光是一句提到“后续加息速度可能放缓”,就足以引发市场狂欢,甚至似乎把加息75个基点,都渲染成“降息”25个基点了。

美联储再次利用强大的预期管理,向我们印证了“预期远比事实重要得多”。

就往期表现而言,议息会议后,市场往往会在第二天出现逆转,美联储的预期管理可能只会影响市场的短期情绪。

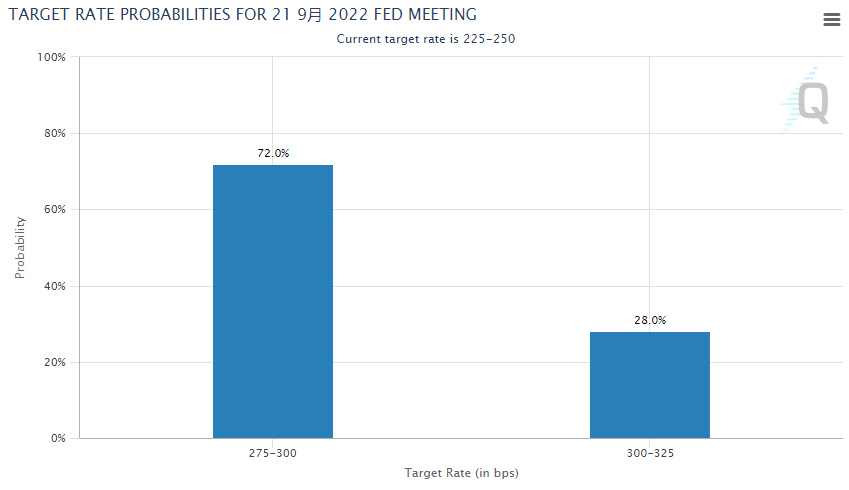

CME Fed Watch:9月加息50基点(首次放缓加息)的概率高达72%

但截至目前,市场还未出现任何转向的迹象,对于加息放缓的预期似乎并不是一场过度解读。

真假衰退?

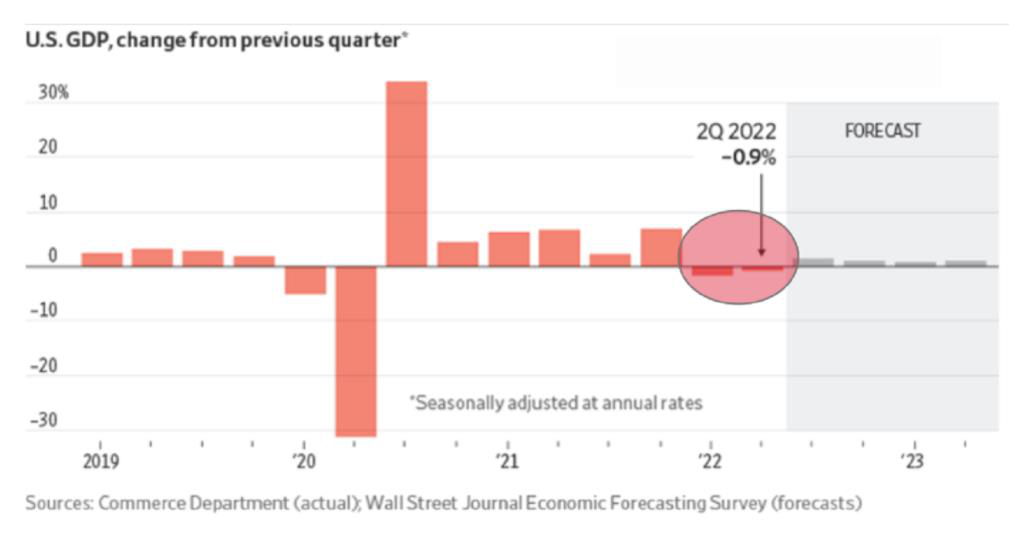

周四商务部发布的报告显示,二季度实际GDP年化季环比下降0.9%,前值为-1.6%。

从定义上来讲,美国经济已经陷入“技术性衰退”——GDP连续两季度负增长。

但是在美国,经济是否衰退最终是由国家经济研究局(NBER)拍板决定的。不过,这个组织的决定往往存在一些滞后。(2020年该组织在经济大幅下滑、2200万人失业几个月才宣布经济陷入衰退)

NBER最看重的是就业数据,而现在看来,就业仍然很强劲,6月失业率稳定在3.6%,历史上并没有哪一次衰退伴随着如此充分的就业。

拜登称,创纪录的就业增长和外国企业投资是经济强劲的表现,白宫也反对称眼下的状况为“经济衰退”。

但无论怎么争辩,经济出现放缓是毫无疑问的了,市场对于年内的加息幅度的预测也开始下调,同时降息预期出现激增。

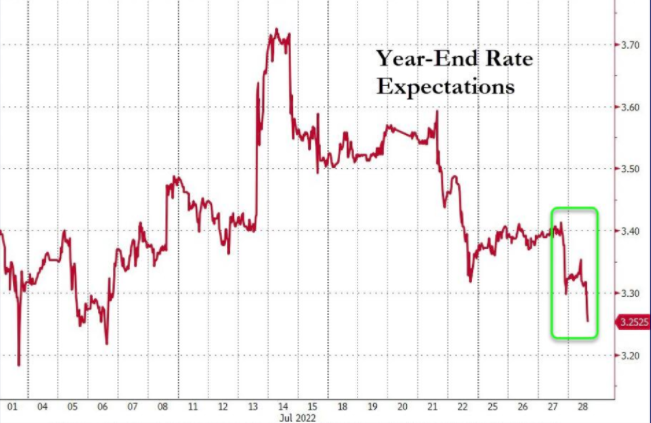

Wall Street预测年底利率达到3.25%,也就是年内剩余的3次加息总幅度不会超过90基点

美联储看起来不得不考虑是否要放弃再一次的大幅加息。

房贷利率要跌了吗?

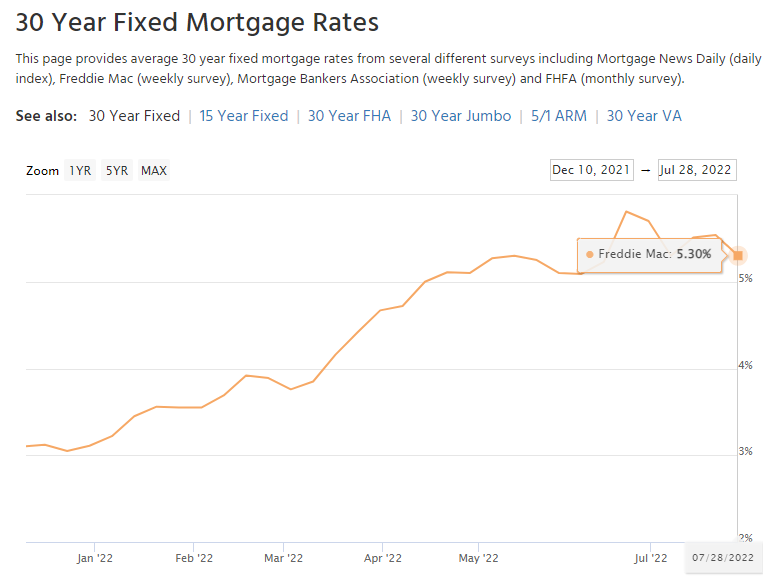

随着年内加息幅度预期的不断下调,10年期美债收益率下破2.7%至4月以来低谷,目前已跌至2.658%。

最新的30年期抵押贷款利率也回落至5.3%。(Freddie Mac)

目前来看,房贷利率已经出现了回落趋势,很有可能已经过了最高点。

按照市场现在的预测,美联储后续的加息步调可能会是:

9月加息50bp(第一次加息放缓);

11月加息25bp;

12月加息25bp(此后开始降息)。

也就是说,美联储最早可能于9月开始放缓加息,但后续的加息步伐还是要取决于7月及8月的数据。

不过如若通胀数据还未出现明显回落,经济衰退的风险也会使美联储不再有十足的底气,利用大幅加息去对抗高通胀,房贷利率也有望出现进一步下降。

文章推薦:

![]() 【房贷市场分析】预期管理的艺术——带你搞懂美联储的千层“套路”

【房贷市场分析】预期管理的艺术——带你搞懂美联储的千层“套路”

声明:

本文由AAA LENDINGS编辑整理,部分素材整合自互联网,本文不代表网站立场,未经允许不得擅自转载。市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

阅读原文 阅读 1398