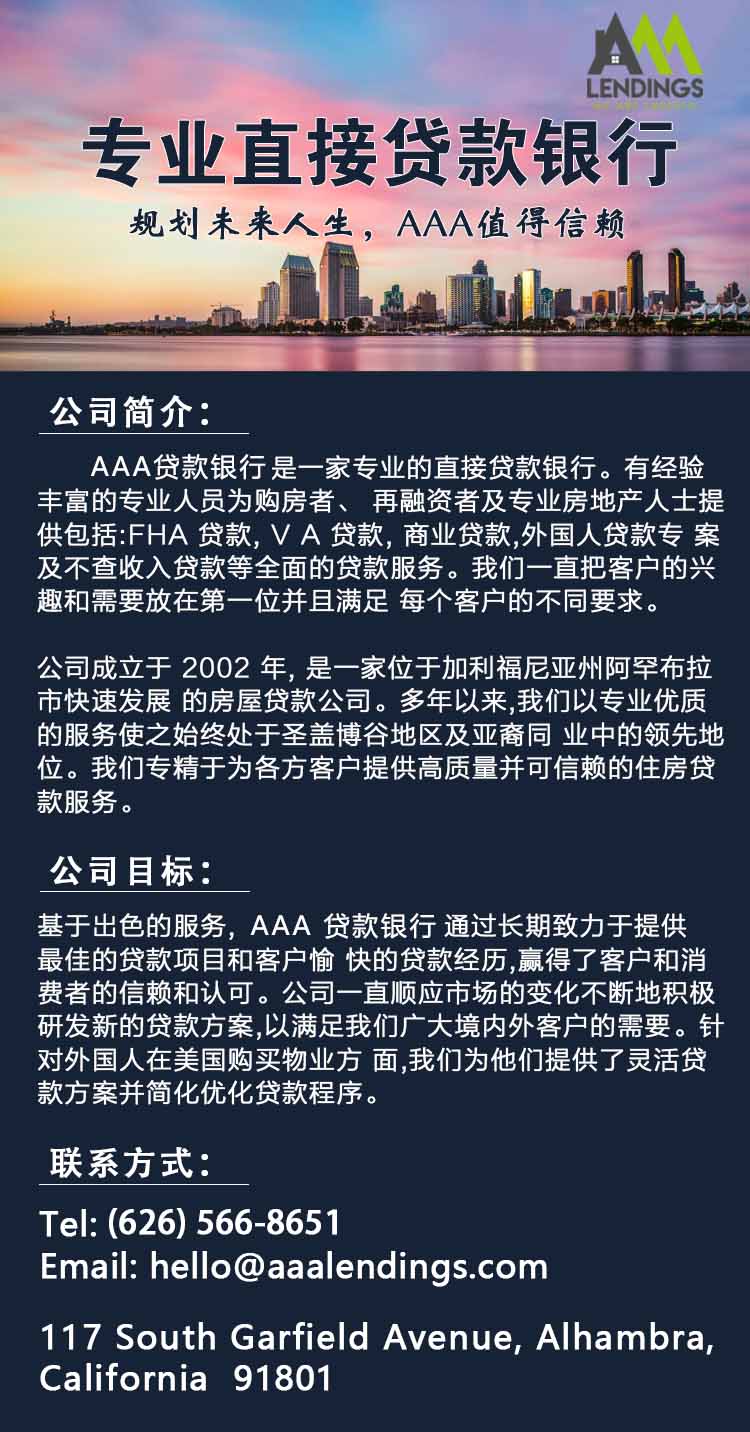

上周五,勞工部發佈的最新數據顯示,7月非農就業人口增加52.8萬人,大幅好於市場預期的25萬人,失業率降至3.5%,已恢復至2020年2月新冠大流行前的水準。

(圖源自CNBC)

看似非常良好的數據,卻給了市場重重一擊——之前與美聯儲的反抗失敗了。

做了什麼反抗?

去年以來,美聯儲已經連續做出了兩次錯判,第一次是低估了通脹的持續性,第二次是高估了用加息壓制通脹的能力。

![]()

去年年底時,鮑威爾仍在強調:通脹高企只是暫時的

市場逐漸開始認為,美聯儲很可能正在犯第三次錯誤——過於依賴就業指標作為判斷經濟情況的依據,結果低估了衰退來臨的時間。

上周四之前,已經有6位美聯儲官員先後在不同場合發表了“鷹派”演說,向市場傳遞了清晰無誤的信號——不要低估美聯儲抗擊通脹的決心。

這一系列統一的觀點發佈,旨在告誡市場,不要再和美聯儲“唱反調”。

但市場似乎不為所動,並開始押注在經濟衰退的風險面前,美聯儲將很快“屈服”,在緊縮道路上轉向,同時預測最快將在9月會議上放緩加息。

情況似乎逐漸從 “不要與美聯儲作對”,轉變成了美聯儲不會願意與市場作對。

在這種預期的指引下,美股開始出現大漲、美債收益率暴跌...市場的表現與美聯儲傳遞的資訊出現偏離,某種意義上來說,市場正在與美聯儲進行對抗——而最終的裁判是經濟數據。

美聯儲贏了

7月非農數據揭曉,無論從哪個細節看,這都是令市場幡然醒悟的一個數據。

(圖源自網路)

除此之外,5月和6月的新增就業人數在修正後也比此前報告的要高2.8萬人,說明勞動力需求依然堅挺,這同時也大大緩和了對經濟衰退的擔憂。

就整體而言,火熱的勞動力市場為美聯儲維持激進的加息路線掃除了障礙。

美聯儲在發出數十年來最強烈的緊縮信號後,市場卻好似看不見一般依舊“我行我素”,甚至助推美股刷新了近年來的最佳表現。

然而沒料到的是,當市場開始押注美聯儲會政策轉向,從而推高股市、壓低美債收益率時,更多的需求被激發出來,緩和了經濟衰退的風險,同時也抵消了美聯儲為控制通脹所作出的努力。

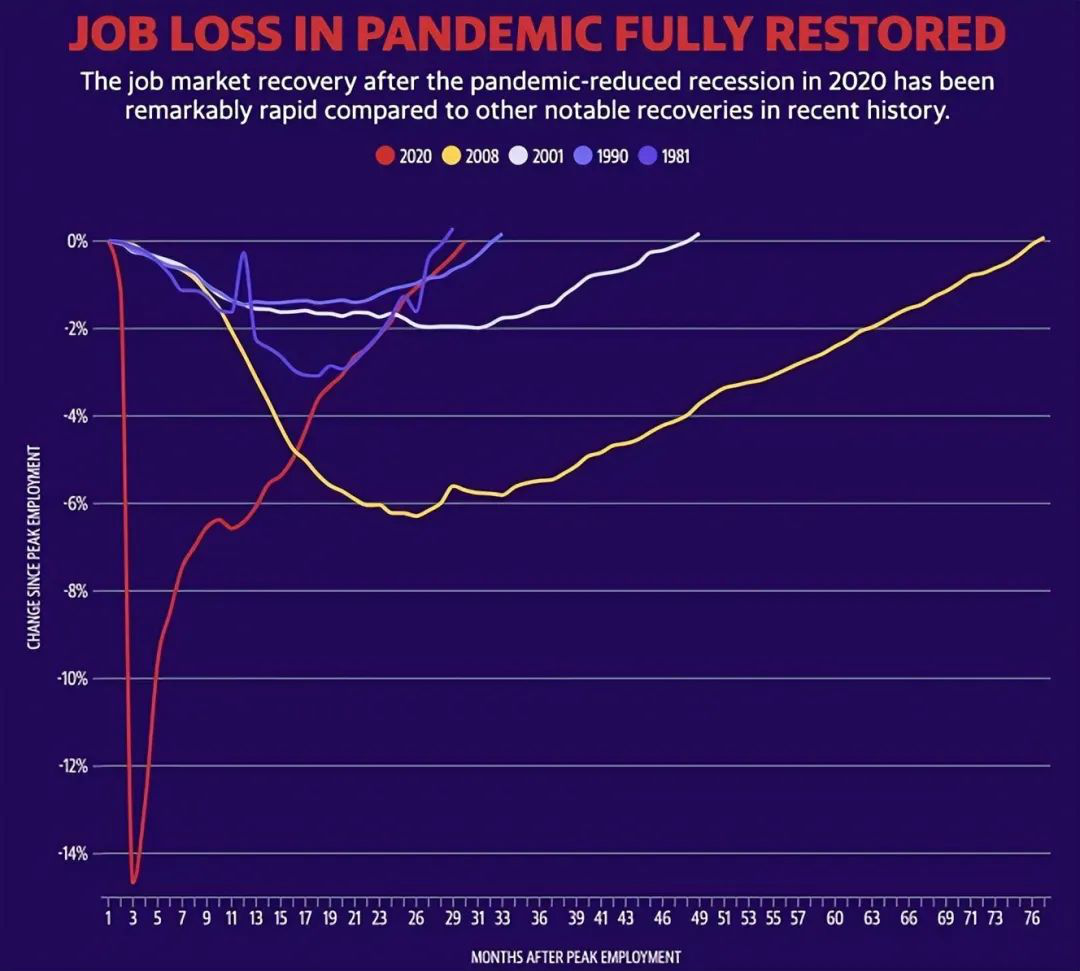

報告發佈後,美聯儲在9月會議上加息75bp的可能性飆升至68%,遠高於加息50bp的概率(CME FedWatch Tool)

非農數據著實給過於樂觀的市場潑了一盆冷水——加息幅度加大的預期出現飆升,這戲劇性的轉折再次向市場印證了那句華爾街信條——永遠不要與美聯儲作對。

被什麼誤導了?

之前我們在文章中提到過,美聯儲的政策一直在“通脹”和“失業率”之間找尋平衡。

很顯然,目前在“犧牲經濟”和“控制通脹”問題上,美聯儲已經選擇了“控制通脹風險”,那結果必然是要犧牲經濟,只是程度不同而已。

我們需要知道的就是:在通脹回落至理想位置之前,美聯儲將不得不在緊縮道路上飛速前進。

美聯儲9月加息75個基點或許已經箭在弦上,下麵就看CPI的表現了。

文章推薦:

![]() 【房贷市场分析】预期管理的艺术——带你搞懂美联储的千层“套路”

【房贷市场分析】预期管理的艺术——带你搞懂美联储的千层“套路”

声明:

本文由AAA LENDINGS编辑整理,部分素材整合自互联网,本文不代表网站立场,未经允许不得擅自转载。市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

阅读原文 阅读 1336