上篇文章回顧了2008年金融危機之前美聯儲的利率走廊繫統《詳解美聯儲利率調控體繫(一)》由於當時銀行存放在美聯儲的准備金較少,美聯儲通過再貼現窗口利率作為上限,公開市場操作調控下限。

然而,2008年金融危機之後,美聯儲實施了大規模量化寬鬆,市場流動性大幅增加,導致利率走廊體繫失效。為應對這種局面,美聯儲在2008年引入了超額准備金利率(Interest on Excess Reserves,IOER),作為新的利率下限。本文將詳細分析這一政策變化及其對利率調控體繫的影響。

美聯儲引入超額准備金利率(IOER)

超額准備金利率(IOER)是指美聯儲對銀行存放在其賬戶中超過法定准備金的部分支付的利息。2008年之前,美聯儲併不支付銀行存款的利息,導致美國的利率走廊體繫缺乏有效的下限,依賴於公開市場操作控制市場利率。然而,金融危機帶來的前所未有的流動性泛濫使得公開市場操作的效果大打摺扣,市場利率迅速下行。

為了應對這一局面,美聯儲在2008年10月引入了IOER,試圖通過嚮銀行支付利息來限制市場利率的下跌。當銀行在市場上獲得的利率低於IOER時,它們更傾嚮於將多余資金存放在美聯儲,從而將市場利率維持在IOER水平之上。

然而,雖然這一措施在最初確實起到了抑制利率下行的作用,但由於非銀行金融機構持有大量現金,併且這些機構無法直接利用IOER,市場利率仍然持續走低,最終突破了IOER的下限。

此圖顯示了IOER與有效聯邦基金利率(EFFR)的關繫,盡管IOER設定了一個理論上的下限,EFFR還是一度低於IOER。

IOER的轉變:從下限工具到上限工具

盡管在流動性極度寬鬆的環境下,IOER未能有效遏制市場利率的下行,但有趣的是,美聯儲在這一過程中發現,IOER實際上開始充當利率的上限功能。

當市場資金過多,銀行在美聯儲存放的准備金余額急劇增加,市場利率上漲時,銀行會從美聯儲提取准備金,併以更高利率在市場上拆借資金,導致市場利率回落至IOER之下。

這一現象反映出,在流動性高度充裕的情況下,IOER作為下限工具的功能弱化,但卻無意中承擔了利率上限的角色。2008年12月,美聯儲將聯邦基金利率目標區間調整為0-0.25%,同時將IOER調整至0.25%的區間上限,進一步確認了IOER的新功能,即將其作為利率走廊中的上限使用。

流動性泛濫下的利率調控邏輯

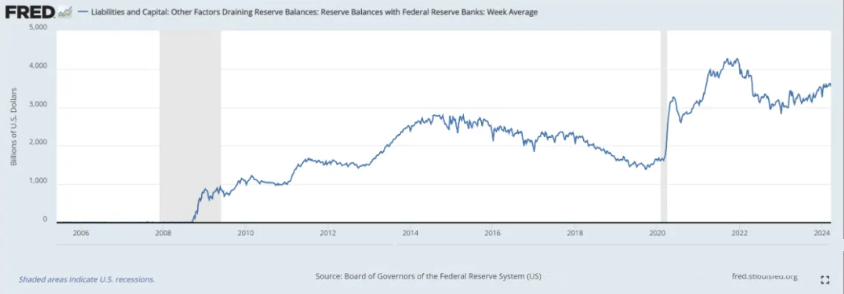

隨著銀行在美聯儲的准備金余額從2008年前的100億美元左右,快速攀升至2009年初的8000億美元,甚至在後續幾年裏達到3萬億美元,利率調控的邏輯發生了根本變化。

在正常的准備金水平下,IOER可以有效地作為利率下限,但在市場流動性過剩的情況下,IOER對利率下行的影響有限。

當市場利率高於IOER時,銀行會從美聯儲提取准備金,併以更高利率在市場上拆借資金,導致市場資金增加,利率回落。這種機制使得IOER逐漸成為利率的上限工具,而傳統的再貼現窗口利率逐漸失去了其在利率調控中的主導地位。

IOER的市場影響:以“豬肉市場”比喻解釋

為了形象地解釋這一轉變,可以用“豬肉市場”的比喻:假設一個豬肉廠設定了豬肉價格的上限為20元,併通過市場供應控制價格。

當市場供應過剩時,豬肉價格下跌,但工廠對部分豬肉販子以10元的價格回收豬肉。然而,市場豬肉供應過多,導致價格繼續下跌,最終突破10元。

隨後,豬肉價格回升,但無論市場如何波動,價格始終不會超過10元。原因在於,當價格超過10元時,豬肉販子會從工廠取出之前存放的豬肉,以更高價格賣出,從而穩定價格。這與IOER在金融市場中的角色相似,當市場利率上升超過IOER時,銀行從美聯儲取出准備金,以更高利率借出,最終將利率壓回IOER水平。

結論

超額准備金利率的引入,雖然最初是作為利率走廊的下限工具,但在市場流動性泛濫的背景下,逐漸承擔了上限利率的功能。這一轉變不僅反映了金融危機對貨幣政策的深遠影響,也標誌著美聯儲在新常態下對利率調控的適應與調整。

声明:

本文由AAA LENDINGS编辑整理,部分素材整合自互联网,本文不代表网站立场,未经允许不得擅自转载。市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

阅读原文 阅读 1959